Version [27967]

Dies ist eine alte Version von GemeinsameVorschriftenSozR erstellt von AnnegretMordhorst am 2013-05-16 17:23:06.

Inhaltsverzeichnis des Artikels

A. Einführung

1. Sachlicher Anwendungsber...

2. Persönlicher Anwendungsb...

B. Beschäftigung

1. Begriff

2. Abgrenzung

3. geringfügige Beschäftigu...

C. Meldepflicht des Arbeitg...

1. Allgemeines

2. Beitragsbemessungsgrenze...

a. Beitragsbemessungsgrundl...

b. Beitragssätze

3. Eigenart der gesetzliche...

4. Beitragserhebung

1. Sachlicher Anwendungsber...

2. Persönlicher Anwendungsb...

B. Beschäftigung

1. Begriff

2. Abgrenzung

3. geringfügige Beschäftigu...

C. Meldepflicht des Arbeitg...

1. Allgemeines

2. Beitragsbemessungsgrenze...

a. Beitragsbemessungsgrundl...

b. Beitragssätze

3. Eigenart der gesetzliche...

4. Beitragserhebung

Gemeinsame Vorschriften für die Sozialversicherungen

Zweiter allgemeiner Teil des SGB

A. Einführung

Das SGB IV bildet neben dem SGB I den zweiten allgemeinen Teil des SGB. Das SGB IV bildet zudem die Tür zu der Sozialversicherung. Dieser enthält die gemeinsamen Vorschriften für die einzelnen Sozialversicherungszweige und kann als allg. Teil ders Sozialversiche-rungsrechts bezeichnet werden.

1. Sachlicher Anwendungsbereich

Der sachliche Geltungsbereich erfasst gem. § 1 Abs. 1 S. 1 und 2 SGB IV die folgenden fünf Sozialversicherungszweige. Zu diesen zählen:

Gem. § 1 Abs. 3 SGB IV ist dieses Gesetzbuch nur dann anzuwenden, wenn in den einzelnen Sozialversicherungsvorschriften keine spezielleren Regelungen enthalten sind.

2. Persönlicher Anwendungsbereich

Der persönliche Anwendungsbereich ist in SGB IV enthalten. Dieser unterscheidet zwischen Pflichtversicherten gem. § 2 Abs. 1 SGB IV sowie freiwillig Versicherten. Der räumliche Geltungsbereich vom SGB IV erstreckt sich gem. § 3 Nr. 1 SGB IV auf alle Perso-nen, die im Anwendungsbereich (Deutschland) beschäftigt oder selbstständig tätig sind, (Territorialitätsprinzip).

Ferner wird durch § 4 SGB IV der Anwendungsbereich dieses Gesetzes auf solche Fälle aus-geweitet, in denen der deutsche Arbeitgeber einen Arbeitnehmer ins Ausland versendet. Da-mit aber die Sozialversicherungspflicht in diesem Fall bestehen bleibt ist es notwendig, dass die zeitliche Begrenzung der Entsendung vorab vertraglich festgelegt wird. Bei der Anwen-dung von § 4 SGB V ist darauf zu achten, dass sich dieser lediglich auf Entsendungen in Drittländern bezieht.

Etwas anderes gilt für die Fälle, in denen deutsche Unternehmen ausländische Arbeitnehmer einstellen. Für diese Fälle gilt § 5 SGB IV. Ebenso wie § 4 SGB IV gilt auch § 5 SGB IV nur für Einstellungen aus einem Drittland.

B. Beschäftigung

Aufgrund, dass die Beschäftigung ein wesentliches Tatbestandsmerkmal in den einzelnen Sozialversicherungszweigen darstellt, soll diese im Folgenden näher beleuchtet werden.

1. Begriff

Eine Definition des Begriffs der Beschäftigung ist in § 7 Abs. 1 SGB IV zu finden. Demnach ist von einer Beschäftigung auszugehen, wenn eine nicht selbstständige Arbeit vorliegt, besonders bei einem Arbeitsverhältnis. Hieraus ergibt sich, dass die sozialversicherungsrechtliche Beschäftigung sich an der Weisungsbefugnis des Arbeitgebers und Eingliederung des Arbeitnehmers in den Organisationsbereich des Weisungsgebers orientiert. Zudem ergibt sich aus der Verwendung von "besonders", dass auch dann eine sozialversicherungsrelevante Beschäftigung vorliegt, wenn zwar eine vertragliche Beziehung zum Arbeitgeber vorliegt, aber keine faktische Beschäftigung erfolgt. Das gleiche gilt für solche Fälle, in denen die Arbeit faktisch erfüllt wird, allerdings besteht zwischen dem Arbeitnehmer un den Arbeitgeber kein Arbeitsvertrag.

2. Abgrenzung

Für eine Unterscheidung der gerade oben dargestellten nicht selbstständigen Beschäftigung, und der selbstständigen Tätigkeit als auch Scheinselbstständigkeit kann auf die arbeitsrechtlichen Grundsätze verwiesen werden. Allerdings bestehen neben diesen Personengruppen auch solche, bei denen eine Unterscheidung schwierig sein kann. Dies betrifft vor allem die Personen, welche zwar auf eigene Rechnung und eigene Verantwortung arbeiten, sich aber in wirtschaftlicher Abhängigkeit zum Arbeitgeber befinden. Daneben kann die Unterscheidung auch bei den folgenden Personengruppen problematisch sein.:

- organschaftliche Handlungen

- vorhandene, gesellschaftsrechtliche Strukturen

- im Bereich der familiären Verpflichtungen

Die Abgrenzung ist nur dann für die Praxis relevant, wenn es um die Frage der Beitragserhebung geht sowie wenn Mitarbeiter aus dem Unternehmen ausscheiden und Sozialleistungen beanspruchen. Um der Problematik der Abgrenzung in einem solchen Fall gerecht zu werden, hat der Gesetzgeber die Regelung des § 7 a SGB IV aufgenommen. Nach dieser Regelung können die Beteiligten gem. § 7a Abs. 1 SGB IV auf Antrag eine bindende Entscheidung bei der DRV über das Vorliegen einer Beschäftigung herbeiführen (Statusklärung).

Erfolgt die Antragsstellung einen Monat nach Beginn der Tätigkeit, so beginnt die Versicherungspflicht erst im Zeitpunkt der Bekanntgabe der Entscheidung. Beinhaltet die Entscheidung das Ergebnis, dass seit Beginn der Tätigkeit eine Beschäftigung existierte, können die vergangen Sozialleistungen nicht rückwirkend gewährt werden.

3. geringfügige Beschäftigung

Im Vergleich zur Beschäftigung nach§ 7 § 7 SGB IV handelt es sich bei der geringfügige Beschäftigung nach § 8 SGB IV um einen Sonderfall.

Die Voraussetzungen für das Vorliegen einer geringfügigen Beschäftigung sind in § 8 Abs. 1 SGB IV enthalten. Demnach unterscheidet § 8 Abs. 1 SGB IV das Vorliegen einer geringfügigen Beschäftigung danach, ob:

- monatliches Entgelt nicht 450 € Nr. 1 übersteigt oder

- Beschäftigung nicht länger als zwei Monate oder aufgrund ihrer Eigenart nicht länger als 50 Arbeitstage im Kalenderjahr oder im Voraus vertraglich begrenzt ist und nicht berufsmäßig erfolgt sowie das monatliche Entgelt geringer als 450 € ist

Berufsmäßig erfolgt dann eine Beschäftigung, wenn derjenige seinen Lebensunterhalt zu einem wesentlichen Teil aus dieser Beschäftigung gewährleistet und diese mit einer gewissen Kontinuität ausübt.

Ist einer dieser Voraussetzungen vor, besteht für den Beschäftigen keine Versicherungspflicht in der gesetzlichen Arbeitslosen-Kranken- Arbeitslosen- Kranken- Pflege- und Rentenversicherung. Mit der Folge, dass die geringfügig Beschäftigen keinen Beitrag zu den Sozialversicherungen tragen müssen. Allerdings dürfen diese dann auch keine Ansprüche auf Leistungen aus der gesetzlichen Sozialversicherung aus eigener Versicherung nicht fordern. Ferner gilt hinsichtlich der Einbeziehung in Versicherungspflicht der gesetzlichen Rentenversicherung ein Wahlrecht. Dies aber nur dann, wenn der Beschäftitge eine geringfügige Beschäftigung nach § 8 Abs. 1 Nr. 1 SGB IV ausübt.

Entscheidet sich der Beschäftige zur Versicherungspflicht in der gesetzlichen Rentenversicherung, so ist dieser verpflichtet Mindestbeiträge zu entrichten.

Lediglich in der gesetzlichen Unfallversicherung besteht auch für diese Beschäftigen Versicherungspflicht. Dies resultiert aus der Überlegung, dass Beschäftigte unabhängig von der Höhe des Entgelts am Arbeitsplatz Gefahren ausgesetzt sind. Somit ist nur der Arbeitgeber zur Beitragszahlung in der gesetzlichen Unfallversicherung verpflichtet. Daneben kann sich für den Arbeitgeber auch eine Beitragspflicht in der gesetzlichen Krankenversicherung und Rentenversicherung ergeben. Diese ist davon abhängig, ob es sich bei der geringfügigen Beschäftigung um eine pauschalbeitragspflichtige (geringfügig, entlohnte), § 8 Abs. 1 Nr. 1 SGB IV oder eine pauschalbeitragsfreie, (kurzfristige Beschäftigung), § 8 Abs. 1 Nr. 2 SGB IV handelt.

Handelt es sich bei der Beschäftigung um eine geringfügige, entlohnte Beschäftigung, so ist der Arbeitgeber stets verpflichtet einen Pauschalen Beitrag zur gesetzlichen Krankenversiche-rung (15%) und zur gesetzlichen Rentenversicherung (13%) zu leisten.

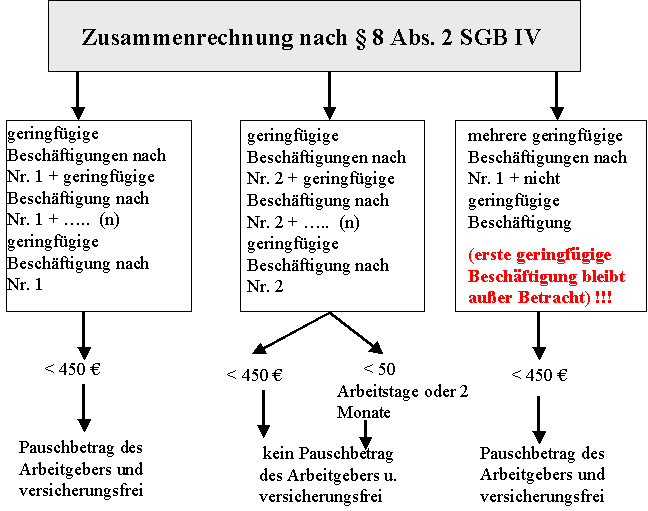

Übt der Beschäftige mehrere geringfügige Beschäftigungen aus, so ist die Vorschrift des § 8 Abs. 2 SGB IV zu beachten. Diese Vorschrift enthält eine Regelung nach dem mehrere geringfügige Beschäftigungen wie folgt zusammengerecht werden müssen:

Diese Regelung des § 8 Abs. 2 SGB IV gilt zwar grundsätzlich für alle Sozialversicherungs-zweige wird jedoch in den einzelnen abgewandelt.

C. Meldepflicht des Arbeitgebers, §§ 28 a ff. SGB IV

1. Allgemeines

Die Meldepflichten des Arbeitgebers sind in den §§ 28 a ff. SGB IV enthalten. Mit diesen verfolgt der Gesetzgeber den Zweck, dass die Sozialversicherungsbehoerden über ein Mehrfachbeschaeftigungsverhaeltnis informiert werden. Ebenso wird diesen durch die Meldepflichten die Ueberpruefung der zu leistenden Beiträge möglich. Im einzelnen ist der Arbeitgeber gem. § 28a Abs. 1 und 9 SGB IV verpflichtet alle in der PV, KV, AV, RV und UV gesetzlich Versicherte und geringfügige Beschäftigung der Einzugsstelle, § 28h SGB IV zu melden. Diese Meldung hat zu Anfang und zum Ende einer Beschäftigung als auch einmal jährlich zu erfolgen.

Der Gegenstand dieser Meldung ist dem Beschäftigen gem. § 28a Abs. 5 SGB IV in Textform mitzuteilen. Diese beinhaltet im wesentlichen den Namen und die Versicherungsnummer gem. § 147 SGB VI des Beschäftigten. Diese Daten sind dem Arbeitgeber durch den Beschäftigten gem. § 28o SGB IV darzulegen. Alternativ hierzu ist es dem Arbeitgeber möglich nach § 18h Abs. 3 SGB IV die Sozialversicherungsnummer aus dem Sozialversicherungsausweis des Beschäftigten zu entnehmen. Nach dieser Regelung ist der Beschäftigte verpflichtet seinen Sozialversicherungsausweis am Anfang der Arbeit dem Arbeitgeber vorzulegen.

Kommt der Arbeitgeber seinen Meldepflichten nach, so ist im Folgenden näher auf die einzelnen Begriffe der Beitragsbemessungsgrenze, Beitragssätze und Beitragsgrundlage näher einzugehen. Denn wenn eine versicherungspflichtige Beschäftigung vorliegt, so sind aller Regel auch Beiträge zu den einzelnen Sozialversicherungen zu entrichten.

2. Beitragsbemessungsgrenze, Beitragssätze, Beitragsbemessungsgrundlage

Der Beitrag wird in Prozent auf Grundlage der einzelnen Beitragsbemessungsgrundlage festgelegt.

a. Beitragsbemessungsgrundlage

Unter der Beitragsbemessungsgrundlage werden alle beitragspflichtigen Einkünfte des Versicherten verstanden, die bis zur Beitragsbemessungsgrenze zu beachten sind. Hierzu zählt vor allem das Arbeitsentgelt (definiert in § 14 SGB IV). Demnach umfasst das Arbeitsentgelt alle laufenden und einmaligen Einkünfte. Bei diesen kommt es nicht darauf an, ob diesen ein Rechtsanspruch zugrunde liegt oder nicht. Ausgenommen vom Arbeitsentgelt i.S.v. § 14 SGB IV sind gem. § 14 Abs. 1 S. 3 SGB IV Aufwandsentschädigungen und steuerfreie Einnahmen nach § 3 Nr. 26 und 26a EStG.

Übersteigen die Einkünfte des Versicherten die Beitragsbemessungsgrenze, so sind diese nicht beitragspflichtig.

Ferner sind lediglich in der gesetzlichen Krankenversicherung und der hiermit im Zusammenhang stehenden Pflegeversicherung ein Jahresarbeitsentgeltgrenze bekannt. Beim Überschreiten dieser Grenze steht es dem Versicherten frei, sich weiterhin freiwillig in der gesetzlichen Krankenversicherung und Pflegeversicherung weiter versichern zu lassen. Diese liegt sowohl in der gesetzlichen KV wie auch in der Pflegeversicherung bei 49950 €.

b. Beitragssätze

Im Weiteren ist nun die Frage zu klären was sind Beitragssätze und wie hoch dieser in dem jeweiligen Zweig der Sozialversicherung ist. Als Beitragssatz bezeichnet man den Prozentsatz auf Basis der Beitragsbemessungsgrundlage. Dieser ist in den fünf Sozialversicherungszweigen unterschiedlich hoch und lässt sich wie folgt darstellen:

| Sozialversicherungszweige | Beitragssätze | Zusatzbeiträge | gesetzliche Grundlage |

|---|---|---|---|

| gesetzliche Krankenversicherung | normaler: 15, 5 % ermäßigter: 14, 9 %, (jeweils hälftig) | bei normalen Zusätzlich 0,9 % ohne Arbeitgeberanteil | §§ 241, 243 SGB V |

| gesetzliche Rentenversicherung | 18,9 % (jeweils hälftig) | keine | §§ 157, 161 ff. SGB VI |

| gesetzliche Arbeitslosenversicherung | 3 % (jeweils hälftig) | keine | § 341 Abs. 2 SGB III |

| soziale Pflegeversicherung | 2,09 % (jeweils hälftig) | für Kinderlose 0,25 % | §§ 55 Abs. 1 und 2; 58 Abs. S. 3 SGB XI |

Die Beitragsemesungsrenze für die jeweiligen Sozialversicherungszweige ist aufgrund der Verweisungsnorm des § 341 Abs. 4 SGB III sowie § 55 Abs. 2 SGB XI gleich hoch. (49950 €)

3. Eigenart der gesetzlichen Umfallversicherung

Die gesetzliche Umfallversicherung zeichnet sich dadurch aus, dass diese nicht vom Gesamtsozialversicherungsbeitrag umfasst ist. In dieser zahlt der Arbeitgeber die Beiträge alleine. Darüber hinaus ist die Beitragsfestsetzung stärker an dem versicherten Risiko angelehnt, weil diese durch die Unfallgefahr in den versicherten Betrieben tangiert wird. Aus diesem Grund werden die Beiträge auf Basis einer Gefahrklasse ermittelt. Grundlage für die Gefahrklassen bildet der durch jede Berufsgenossenschaft festgesetzte Gefahrtarif. Deren Sinn besteht darin eine gleichmäßige Abstufung der Beiträge in Anlehnung an die Intensität der Umfallgefahr zu gewährleisten.

4. Beitragserhebung

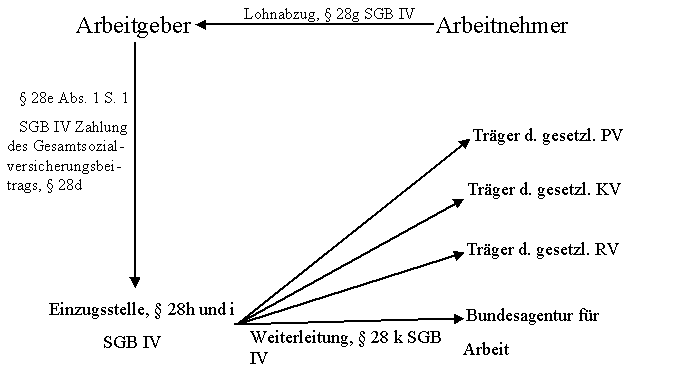

Nach § 28 e SGB IV ist der Arbeitgeber alleine dazu verpflichtet den Gesamtsozialversicherungsbeitrag (§ 28d SGB IV) zu zahlen. Hierbei ist darauf zu achten, dass der Arbeitgeber tatsächlich nur die Hälfte bezahlt. Dennoch behält dieser den Arbeitnehmeranteil ein. Hierfür steht dem Arbeitgeber ein Anspruch gegen seinen Beschäftigen zu, damit dieser alle notwendigen Informationen erhält. Diesen Anspruch setzt der Arbeitgeber im Wege des Lohnabzugsverfahrens gem. § 28g SGB IV durch. Im weiteren Verlauf ist der Arbeitgeber verpflichtet sowohl den Arbeitnehmeranteil wie auch seinen Anteil an die Einzugsstelle gem. § 28h SGB IV zu entrichten. Einzugsstelle ist gem. § 28 i SGB IV die jeweils zuständige Krankenkasse des Versicherten. Diese leitet im Anschluss die jeweiligen geleisteten Beiträge zur gesetzliche Arbeitslosenversicherung, gesetzliche Rentenversicherung und soziale Pflegeversicherung an die einzelnen Dienststellen weiter. Zum Ablaf folgende Übersicht:

vgl. hierzu in: Kokemoor, Sozialrecht, S. 57-73.

CategorySozialrecht

Diese Seite wurde noch nicht kommentiert.